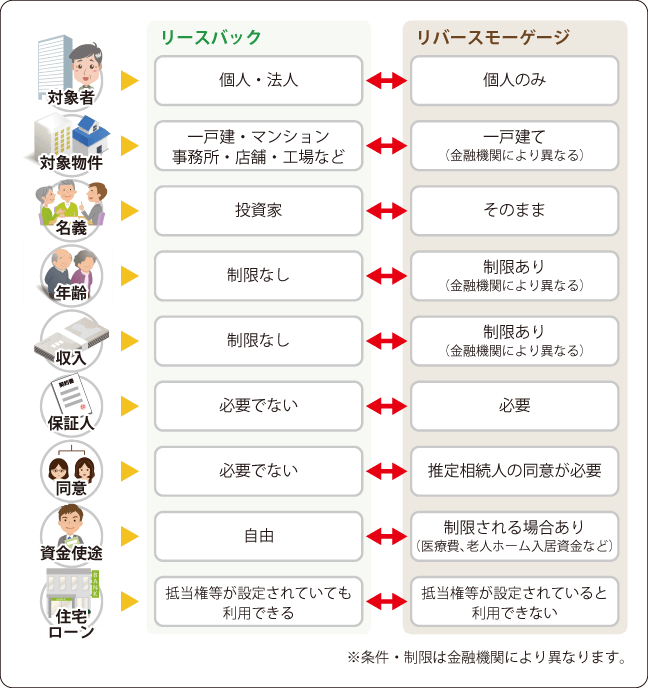

リースバックとリバースモーゲージの違い

リースバックとリバースモーゲージ。どちらも自宅に住み続けながら、現金を受け取る方法で、老後資金を得る方法として多くの方に活用されています。では、この2つは一体何が違うのでしょうか。

簡単にいうと、リースバックは『自宅を売却して現金を受け取り、売却後も引き続きそのまま住み続ける方法』です。一方、リバースモーゲージは『自宅を担保にしてお金を借り入れ、死亡後または契約期間終了後に自宅を売却して一括返済する方法』です。

つまり、受け取るお金が「売却代金」なのか「銀行からの借り入れ」なのかというのが両者の大きな違いです。リースバックとリバースモーゲージの主な違いは次の図のとおりです。

目次

1.リースバックとリバースモーゲージの仕組み

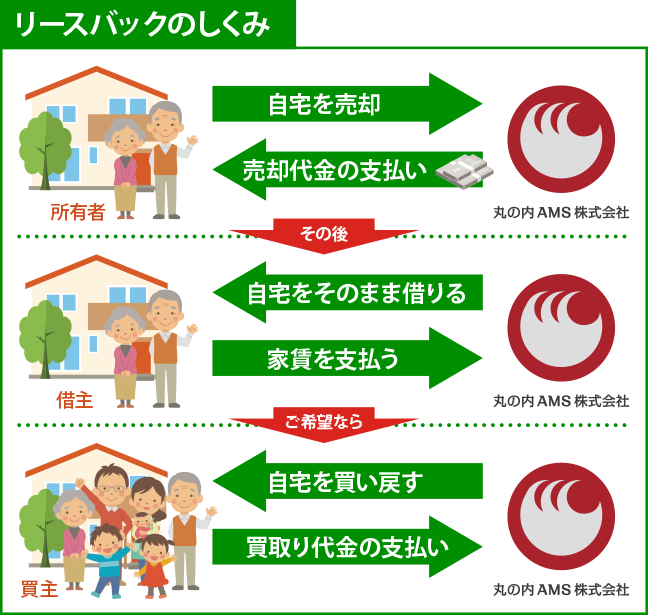

(1)リースバック

リースバックとは、「現在住んでいる家に住みながら、その家を売却し、そのまま借りて住み続ける方法」を言います。

また、リースバックは、自宅を売却して現金を一括で受け取ることができます。自宅を売却した後も引き続き、賃貸(リース)によって住み続けます。銀行からお金を借りる訳ではないため、資金の使い道は自由です。

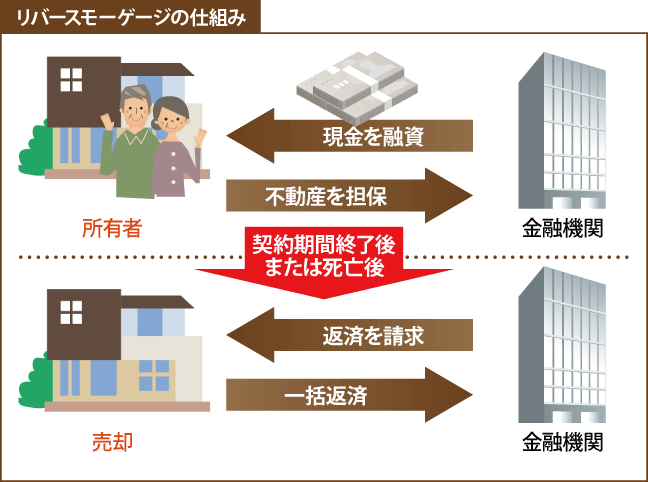

(2)リバースモーゲージ

リバースモーゲージとは、「現在住んでいる家に住みながら、その家を担保にして金融機関からお金を借りる方法」を言います。

借り入れたお金の受け取り方は主に3つあります。

- 毎年一定金額を受け取る

- 一括でまとめて受け取る

- 決められた範囲内の金額を随時受け取る

リバースモーゲージにより受け取った金額については、死亡時、または、契約期間の終了時に自宅を売却して一括返済します。

また、リバースモーゲージはあくまでも金融機関からの借り入れであるため、その使い道も〝銀行が認めるもの”という制限があります。

2.リースバックはこのような人に向いています

リースバックでは、今住んでいる自宅を売却した後、そのまま借りて住み続けます。

その性質上、次のようなタイプの人におすすめできます。

(1)早く現金がほしい人

リースバックは売買成立の当日に、現金支払い、または、銀行口座に振り込まれます。そのため、老後資金などまとまった資金が必要な場合には非常に有効なシステムです。

(2)相続問題を避けたい人

相続財産の中でも家や土地などの不動産は、きれいに分割できないため、いざ相続が発生した際にどう分けるか頭を悩ませる一因になっています。話し合いで決まらない場合は、弁護士などの専門家に間に入ってもらうなど手間と時間が必要になる場合が少なくありません。

その点、リースバックは、所有権(=名義)が第三者に移り、財産がお金に変わります。あらかじめお金に変えておくことで、相続で問題となる要素を減らすことができるのです。

(3)住宅ローンが残っている人

住宅ローンを払い終えていない場合や、何かしらの担保が設定されている場合でもリースバックは可能です。もちろんどんなケースでも可能とは言い切れませんが、売却金額の中から、住宅ローンの残額を支払えば問題なくリースバック契約ができます。

また、売却価格よりも住宅ローンの残額のほうが多かったとしても、任意売却と組み合わせることでリースバックが可能になります。債権者(借入先の金融機関)と調整のうえリースバックを実行します。

また、住宅ローンを滞納している場合、競売を申し立てられている場合でも、任意売却と組み合わせると、リースバックは可能になります。

(4)固定資産税・マンションの管理費の支払いが負担と感じている人

リースバックは、所有権(=名義)が第三者に移るので、それとともに固定資産税を納付する必要がなくなります。また、マンションにお住いの場合、管理費や修繕積立金の支払い義務もなくなります。

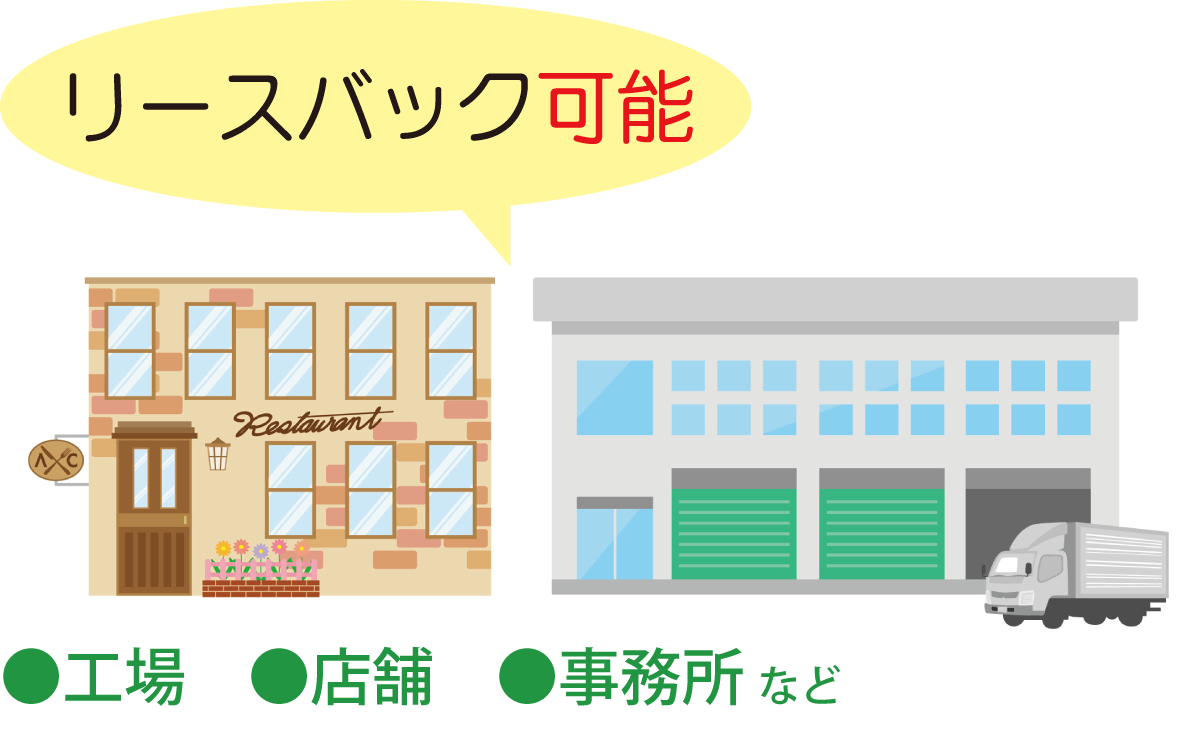

(5)店舗、事務所、工場などを所有している人

例えば、店舗兼自宅でお店を営業している場合、リースバックならそのまま営業を続けることができます。もちろん事務所としている場合も、なんら変わりなくそのまま使用できます。

また、リースバックは個人、法人問わないので、工場などを会社名義で所有している場合でも条件さえ合えばリースバックが可能です。リースバック契約後も、そのまま稼働することができます。

3.リースバックのデメリット

(1)所有名義が変わる

リースバックは自宅を売却することで現金を受け取るため、所有名義が買い主に変わります。お子さんに自宅を残したいという方にとってはデメリットになる可能性があります。

ただ、リースバックは買戻しをすることで所有権を取得して、自宅を守ることも可能です。

(2)家賃が発生する

リースバックは、家賃を払って住み続ける方法です。家賃の金額はいくらで売却するかによって決まります。つまり、売却代金が高額であれば、月々の家賃は高くなり、売却代金が少額であれば月々の家賃を抑えられます。お客様の目的に応じて家賃設定を行います。

また、家賃の支払いのために、安定した収入が必要になります。

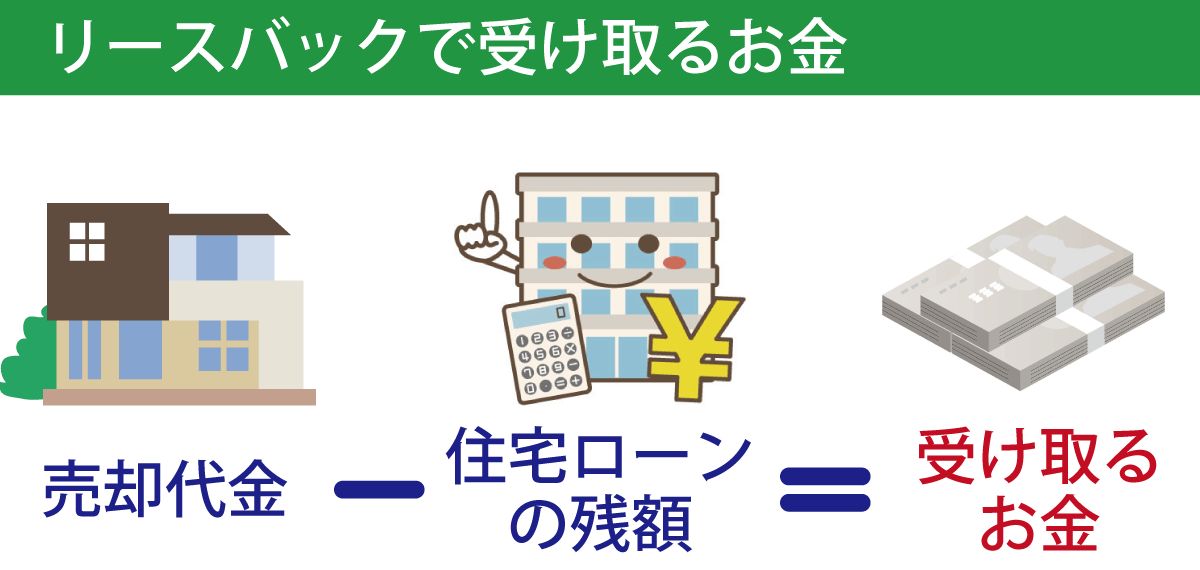

(3)住宅ローンの残額が多い場合、受け取る金額が少なくなるおそれ

リースバックは、

売却代金 - 住宅ローンの残額 = 受け取ることができる現金

となりますので、住宅ローンの残額が多ければ、その分受け取ることができる金額が少なくなります。

4.リバースモーゲージはこのような人に向いています

(1)所有権(名義)は変更したくない人

リースバックは自宅を売却する方法ですので、所有名義が変わります。それに対し、リバースモーゲージは、売却するまで所有権はそのままです。亡くなった後に遺族の方々が売却して金融機関に返済します。つまり、売却するまではご自分名義の家に住み続けることができるということです。

(2)リフォームして住み続けたい人

多くの金融機関で、リフォーム費用としてリバースモーゲージを利用することは認められています。そのため、リフォームして住み続けることが可能です。例えば、手すりをつけるなどバリアフリー化することも可能です。自宅をご自分の名義で残しながら「快適な暮らしをしたい」とお考えの場合は有効と言えます。

(3)年金のように毎月一定額がほしい人

リバースモーゲージには、資金の受け取り方法が主に3種類あります。その中の一つが「年金型」といわれるタイプで、名前の通り、毎月一定額(20万円まで)が口座に振り込まれます。多額ではなく、「年金にいくらかプラスしたい」というだけならば、この方法が良いと言えます。

5.リバースモーゲージのリスク

(1)長生きした場合

リバースモーゲージには、あらかじめ契約期間を設定して、その期間終了後に家を売却して一括返済するタイプがあります。このタイプの場合、例えば20年の契約期間で借入したケースなら、20年後にまだまだ元気に暮らしていたとしても、売却しなければならいという状況になってしまいます。

(2)担保割れリスク

リバースモーゲージを取り扱いしている金融機関の多くは、一定期間ごとに不動産の評価基準を見直します。景気の変動や、地価の下落により、担保割れした場合は、当初の契約期間の終了前に一括返済を求められる可能性があるのです。

(3)子どもと同居の場合は利用できない

リバースモーゲージは一定期間後に売却することを前提としています。つまり、子どもに家を残すことを想定していません。そのため、ほとんどの金融機関で、一人暮らし、または、夫婦二人暮らしのみを対象としています。

(4)原則、対象は戸建て

多くの金融機関では、マンションを担保としてリバースモーゲージは利用できない、または、厳しい制限が設けられています。マンションは一戸建ての家と違い、更地にすることが困難です。そのためリバースモーゲージの対象外になることが多いのが現状です。

(5)利用制限が多い

リバースモーゲージには、各金融機関が数種類のプランを用意している反面、様々な制限を設けています。代表的なのが年齢制限です。対象者を55歳以上にしている金融機関が多いようです。

なぜ年齢制限があるのでしょうか?答えは、金融機関からすると長生きしてもらっては困るからです。通常、不動産は時間が経つにつれて資産価値が下がっていきます。つまり、長生きすると、売却する頃には融資金額が回収できなくおそれがあるのです。

その他に次のような制限があります。

- 個人であること(法人は対象外)

- 収入があること(毎月利息を支払う必要があるため)

- 推定相続人の同意が必要(子どもや配偶者など)

- 保証人が必要

- 資金の使い道が決められている(医療費、老人ホームの入居資金、リフォーム費など)